ふるさと納税についてどのくらいご存じですか?

「おトクなんだよね?」というくらいは知っている方が多いと思います。

この記事ではふるさと納税について解説しています。

ふるさと納税の仕組みについてしっかり理解して、おトクにふるさと納税を楽しみましょう!☺

ふるさと納税とは税金の前払い!

ふるさと納税とはなんだ?と一言でいうと、「税金の前払い」です。

この税金というのは「住民税」と「所得税」のことです。

ふるさと納税をすると、住民税と所得税を支払ったことになるということです。

所得税

所得税とは

所得税とは、会社からもらう給料や、自分で商売をして稼いだお金など、「収入」にかかる税金です。

会社がお給料から天引きして、まとめて支払ってくれています。

このお給料から天引きすることを「源泉徴収」といい、源泉徴収される所得税を「源泉所得税」といいます。

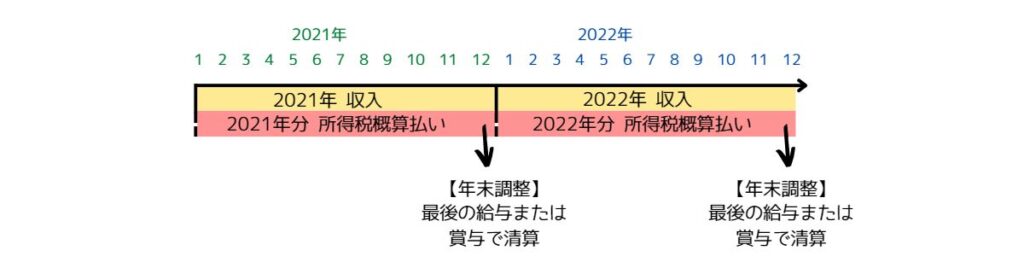

所得税の仕組み

所得税は、その年の分をその年のうちに“概算”で支払っています。

なぜ概算かというと、所得税には様々な控除があるからです。

例えば保険料控除。

1年間で生命保険などの保険料を支払っていれば、支払った金額のうちの一部が、所得税を計算するときに考慮され、支払う所得税がちょっとだけ少なくなります。

1年間に支払った保険料というのは、途中で解約したり、加入したりなど、年末になってみないと確定しないですよね。

なので、毎月“概算の金額”で源泉徴収されて、「年末調整」で正確な金額を計算し、源泉徴収する金額が少なければ追加で源泉徴収され、逆に多く源泉徴収しすぎてしまっていれば還付されます。

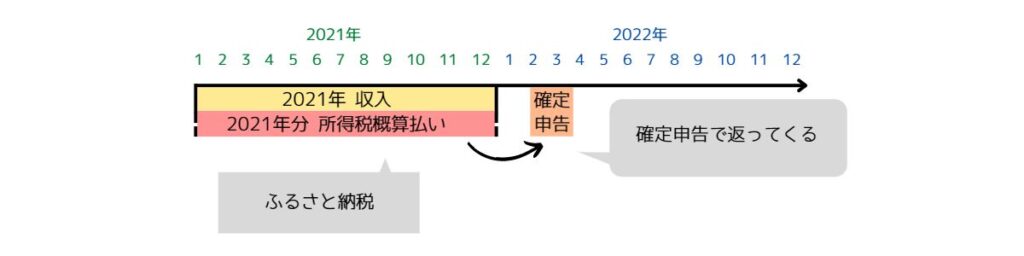

所得税の“前払い”

ふるさと納税をすると「寄付金控除」という控除になり、所得税を計算するときにお金を払ったことを考慮して、少し所得税を少なくしてもらえます。

ですが、「寄付金控除」は確定申告をしなければ受けることができません。

2022年にふるさと納税をした場合は、2023年2月16日~3月15日の間に確定申告をする必要があります。

そのため、1~12月の間にふるさと納税で所得税を前払いし、確定申告をすることで多く支払った分が返ってくるというわけです。

住民税

住民税とは

会社員の方であれば、ほとんどの方はお給料から天引きされている「住民税」。

こちらもお給料から天引きした金額を会社がまとめて支払ってくれています。

この住民税は自分が住んでいる地域の教育や福祉、消防や救急、ごみ処理など生活にかかわるサービスに使われています。

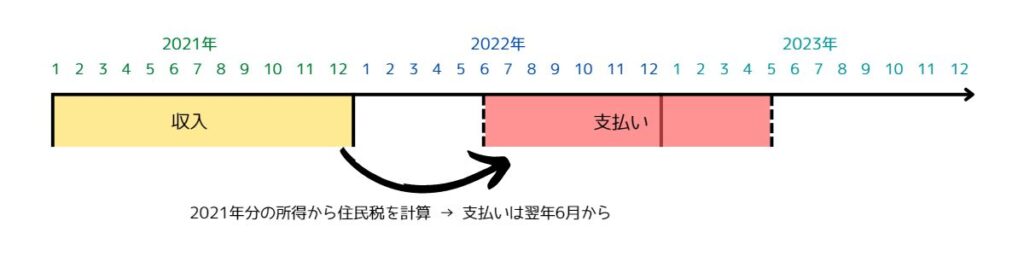

住民税の仕組み

では毎月天引きれている住民税。

“いつの分の住民税”かご存じですか?

実は今年払っている住民税は去年の分の住民税なんです!

どういうことかというと、2021年の所得から計算された住民税の支払いは、半年後の2022年6月から2023年5月までに支払うことになっています。

例えば、社会人2年目の5月までは住民税の負担がありません(※)が、社会人2年目の6月から住民税の天引きが始まるので、手取り額が減るというのは新卒あるあるですね!

※アルバイトなどの収入があった場合を除く

また退職した場合も、住民税の支払いは半年遅れて始まるため、収入がなくなってから遅れて支払いをするため、思ったより貯金を崩してしまう可能性もあります。

転職などで給与が減った場合も、住民税の金額は去年の収入から計算されているので、給与と見合わない金額の住民税の支払いが必要になる場合もあります。

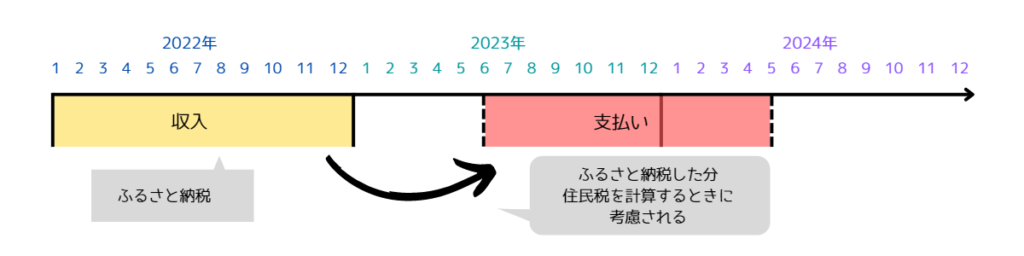

住民税の“前払い”ってどういうこと?

では住民税の前払いとはどういうことでしょうか?

ふるさと納税をすると住民税の“前払い”として扱われます。

先ほど書いたとおり、今年払っている住民税は、既に確定した去年の分の住民税です。

そこで、例えば、2022年中にふるさと納税をすると、2022年の住民税を計算するときに考慮され、2023年6月~2024年5月に支払う住民税が少し少なくなるということです。

「ワンストップ特例制度」を利用しよう!

住民税の前払いとするためには確定申告をするか、「ワンストップ特例制度」を選択しましょう!

ワンストップ特例制度とは確定申告をしなくても、住民税の寄付金控除が受けられる仕組みです。

ふるさと納税を申し込むときに「ワンストップ特例制度」を選択するタイミングがありますので、そこで「ワンストップ特例制度」を利用すると選択しましょう。

ふるさと納税の申し込みが住むと、自治体から申請書が送られてきます。

(返礼品と同じタイミングの場合もあれば、返礼品とは別で送られてくる場合もあります)

申請書に住所や名前を記入し、マイナンバーカードや免許証のコピーを添付し、自治体に送り返します。

ワンストップ特例制度の申請はこれで完了。

ね、簡単ですよね?

ワンストップ特例制度の条件3つ

ワンストップ特例制度を選択しましょう!と書きましたが、ワンストップ特例制度を選択できない場合もあります。

ワンストップ特例制度を選択できる条件は以下の3つ。

条件1 もともと確定申告をする必要がない

お給料をもらっている人で年収2,000万円を超える人、医療費控除を受けるために確定申告をする必要がある人、2カ所からお給料をもらっている人、副業で稼いでいる人などはワンストップ特例制度ではなく確定申告をしましょう。

条件2 寄付先が5自治以内

これは誰にでも関係がありますね。

ふるさと納税をする先は5自治体以内に収める必要があります。

ただし、1つの自治体に複数回寄付をしても1カウントになります。

条件3 都度、申請書を提出している

1つの自治体に複数回寄付した場合でも、その都度、毎回、申請書の提出が必要です。

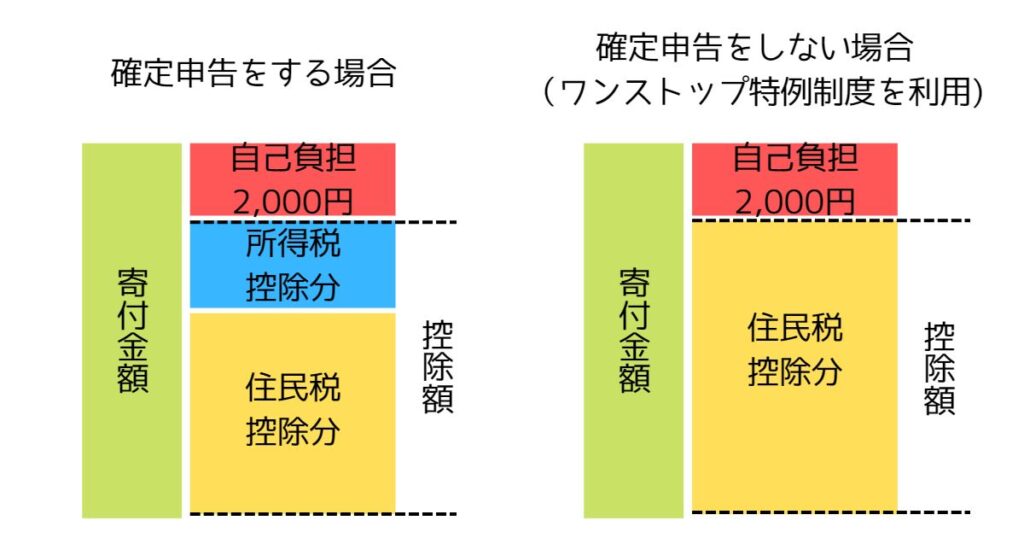

じゃあ確定申告しないと損ってこと?

確定申告ってよくわからなくて、めんどくさいな~

ワンストップ特例制度だと、所得税の前払いにはならないから損だよね…

そんなことないんです!

下の図のように、確定申告をすると、税金の控除対象分を所得税の控除分と住民税の控除分で分けることになりますが、確定申告をせずワンストップ特例制度を利用した場合は、控除対象分のすべてを住民税の控除分とすることができます。

確定申告をしなくても、控除対象分は住民税の控除分にすることができるので、損ではないんです!

確定申告をする必要がない方は、ワンストップ特例制度でも十分おトクなんです!

つまり、おトクなのは返礼品がもらえるということ!

ここまでふるさと納税とは“税金の前払い”であると書いてきました。

つまり税金自体が安くなるというわけではないのです!

ではいったい、何がおトクなのでしょうか?

ふるさと納税をすると、寄付のお礼として「返礼品」を受け取ることができます。

支払う税金の金額自体は変わらないものの、ふるさと納税で税金を払うと返礼品がもらえます。

ふるさと納税しないと何ももらえないのにですよ!

この「返礼品がもらえる」ということがおトクということになります。

例えば、生きていく上で誰しもが絶対に使う「トイレットペーパー」。

1万円ふるさと納税すると、なんとお礼として96ロールももらえちゃいます。

ね、おトクですよね!

やらない理由がないですよね!

おトクの目安は返礼率にあり!

ふるさと納税をすることでもらえる返礼品。

支払った金額に対して、もらえる返礼品の金額が「返礼率」です。

例えば、1万円のふるさと納税をしてトイレットペーパー96ロールをもらったとします。

トイレットペーパー1ロールはだいたい40円ほどなので、96ロールで3,840円分。

1万円寄付して、3,840円分の返礼品をもらったということは返礼率は38%となります。

ふるさと納税の返礼率は30%に設定されていることが多いので、返礼率が高い返礼品を選べば、さらに得することができるというわけです。

返礼品の返礼率をまとめたサイトもあるので、そちらを参考に返礼品を選んでもいいかもしれません!

ふるさと納税には上限額がある!

「ふるさと納税には上限額がある」と聞いたことがあるかと思います。

正確には、ふるさと納税はいくらでもすることはできます。

しかし、今までの話のとおり、“税金の前払い分”にできる金額には上限があります。

どうして上限額があるのでしょうか?

最初に書いたとおり、私たちが支払っている住民税は、自分が住んでいる地域の教育や福祉、消防や救急、ごみ処理など生活にかかわるサービスに使われています。

では、ふるさと納税に上限額がなく、住民税のすべてをふるさと納税できるとしたらどうなるでしょうか。

ふるさと納税とは、本来自分が住んでいる地域に支払うはずの税金を他の地域に“寄付”として支払う制度です。

つまり、住民税のすべてをふるさと納税するということは、自分は教育や福祉などの生活サービスを受けているのに、税金を一切払っていないことになります。

そこで、上限額が定められているわけです。

自分が住んでいる地域にも最低限税金を払いましょうということですね。

なので10万円でも100万円でもふるさと納税してもらっても問題はありません。

しかし、ふるさと納税の“税金の支払いにもなって返礼品ももらえる”というおトクなところがまったく無くなってしまうということなんです。

2,000円の自己負担

ふるさと納税をする際の注意点として、ふるさと納税した合計額のうち2,000円については“税金の前払い”の対象にならないということです。

“税金の前払い”の対象にならない=自己負担という意味です。

勘違いしやすいのが、「その年のふるさと納税の合計額のうち2,000円」です。

例えば、1万円のふるさと納税を3回したとします。

毎回1万円のうち2,000円というわけではなく、合計3万円のうち2,000円ということです。

上限額の計算の仕方

ふるさと納税ができるサイトの多くには、上限額を試算することができるページがあることが多いです。

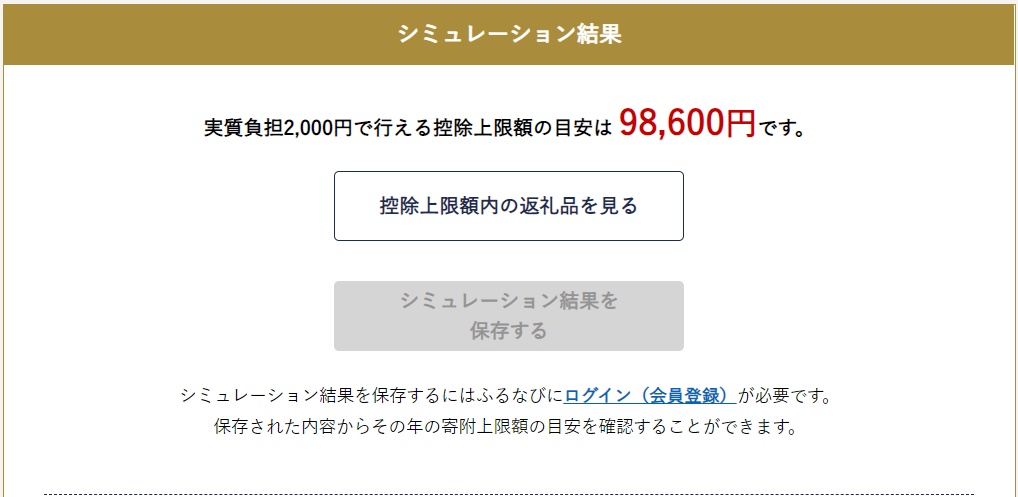

今回は「ふるなび」を使って説明します。

ふるなびでは、寄付するたびに寄付金額の1%分の「ふるなびコイン」がもらえます。

「ふるなびコイン」はAmazonギフト券やPayPay残高をはじめ、dポイント、楽天ポイントに交換できるんです!

寄付するだけでコインがもらえ、コインを他のポイントに交換できるのはさらにおトクですね!

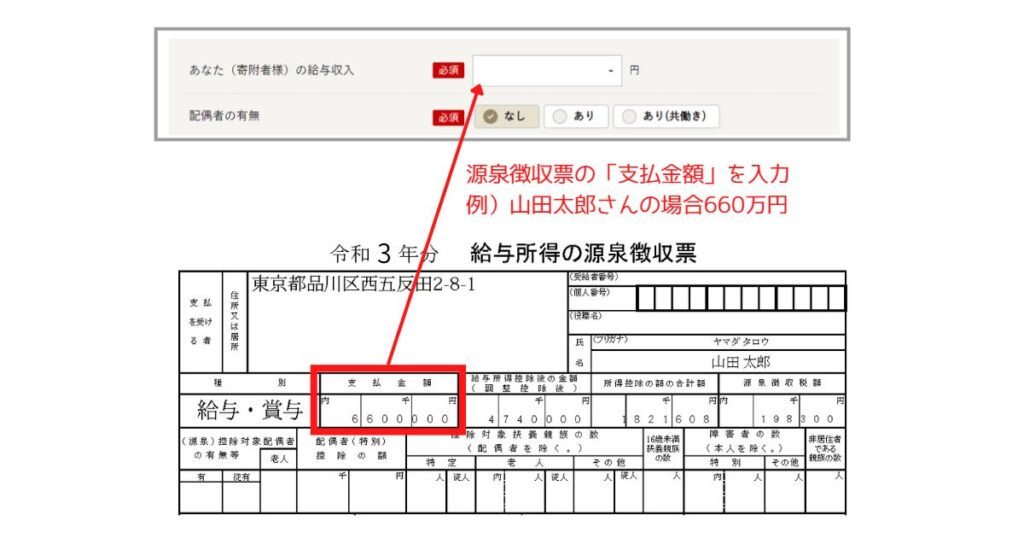

1.まずは前年の源泉徴収票を準備します。

※前年の収入を参考に試算するため、前年と収入が大きく変わる場合には正確に試算することができないことに注意が必要です!

2.入力①

・〚あなたの給与収入〛

・〚配偶者の有無〛

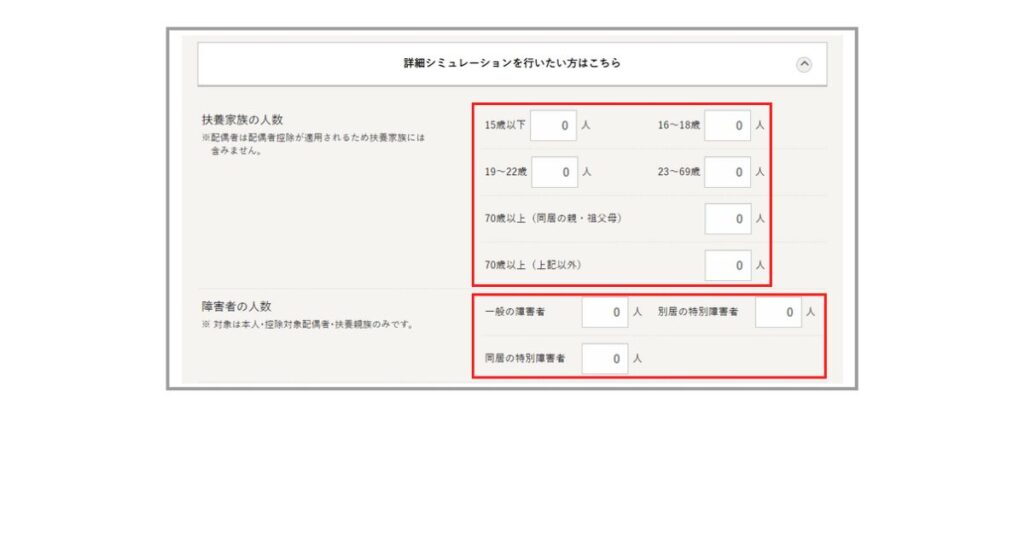

3.入力②

・〚扶養家族の人数〛

・〚障害者の人数〛

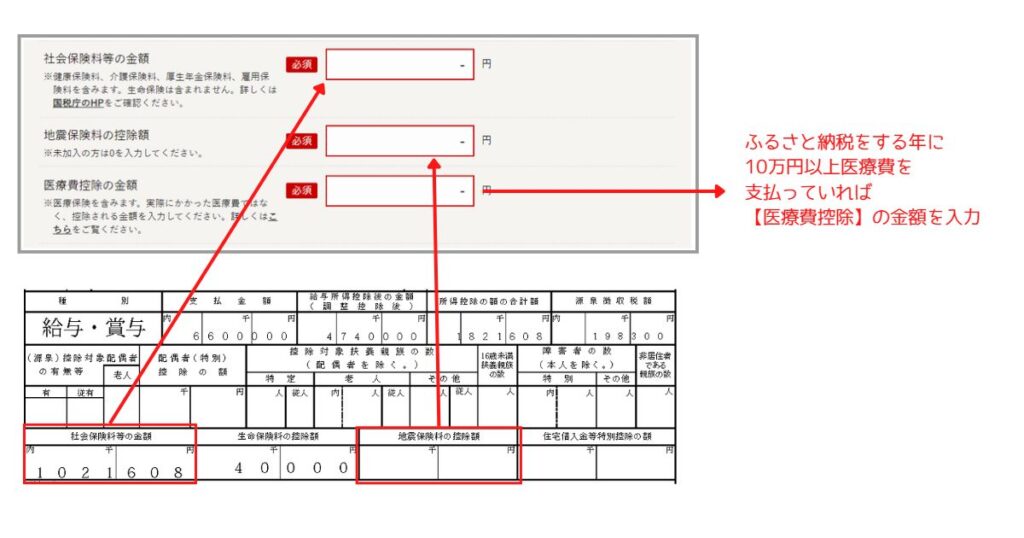

4.入力③

・〚社会保険料等の金額〛

・〚地震保険料の控除額〛

・〚医療費控除の金額〛

5.上限額が試算されます。

ちなみに見本の源泉徴収票の山田太郎さんだと、ふるさと納税の上限額は98,000円になりました!

ふるさと納税ってなに?のまとめ

◆ ふるさと納税とは“所得税と住民税の前払い”です。

◆ “前払い”とは先に支払いをすることで、所得税は後で返ってきて、住民税は支払うときの金額が減るということ。

(=税額控除)

◆ 所得税と住民税の税額控除を受けるためには確定申告をする必要があります。

確定申告をする必要がない人は「ワンストップ特例制度」を使うことで、住民税のみ税額控除を受けることができます。

◆ ふるさと納税の合計額のうち2,000円については、“税金の前払いの対象”となりません。

(=自己負担)

◆ ふるさと納税には“税金の前払いの対象”となる金額に上限額があります。

(=ふるさと納税の上限額)

コメント